La politique monétaire/L'étalon-or et le système de Bretton-Woods

On l'a vu dans les chapitres précédents, la quantité de monnaie qui circule dans l'économie est un paramètre primordial pour garantir son bon fonctionnement. Si trop de monnaie se retrouve en circulation, l'inflation surviendra après une période d'embellie économique. Pas assez de monnaie et le spectre de la déflation généralisée des prix menace ! Ce faisant, on peut se demander qui contrôle la quantité de monnaie en circulation, comment est créé la monnaie. Hé bien cette question a eu de nombreuses réponses fort différentes au cours de l'histoire. Entre le système de l'étalon-or, le système de Bretton-woods et le système actuel, il y a eu de nombreuses évolutions. Quoi qu’il en soit, la création de la monnaie et sa mise en circulation est le fait d'institutions regroupées sous le nom de système monétaire. Ces institutions sont assez variées et il n'y a pas qu'un seul et unique modèle existant, bien que tous les pays actuels n'en utilisent qu'un seul. Le premier système monétaire a été basé sur l'or, avant que son échec ne pousse à son abandon. Dans ce chapitre, nous allons voir comment fonctionnait l'économie sous l'étalon-or, avant de passer à ses successeurs.

Avant l'étalon-or

[modifier | modifier le wikicode]On a vu dans le premier chapitre que les premières monnaies circulaient sous la forme de pièces en métal. Les billets n'existaient pas, pas plus que les chèques ou autres formes d'argent papier ou électronique. La fabrication des pièces est une entreprise exigeante et le choix des métaux à utiliser était crucial. Les métaux utilisés devaient avoir certaines propriétés pour rendre utile l'usage de pièces. En premier lieu, les pièces devaient survivre longtemps et pouvoir être conservées durant plusieurs années. En conséquence, le métal doit résister à la corrosion et être difficile à casser ou à plier . Cependant, il doit être assez malléable pour être travaillée, sans quoi on ne pourrait pas fabriquer de pièces avec. Il ne doit pas non plus avoir d'utilité particulière, ne pas être utilisé dans l'industrie. Sans quoi la fabrication de pièce parasiterait une activité économique utile et divertirait l'usage du métal de celle-ci. Enfin, il doit être assez rare, sans quoi le métal et la pièce n'auront aucune valeur. Divers métaux respectent ce cahier des charges, l'or étant le plus connu, avec l'argent, le cuivre et quelques autres métaux.

Le mono et le bimétallisme

[modifier | modifier le wikicode]L'or n'était pas le seul métal utilisé dans la fabrication des pièces : certaines étaient en argent ou en cuivre. Mais rares étaient les pays à utiliser plus de deux métaux précieux pour leurs pièces : la plupart utilisaient l'or et l'argent pour leurs pièces, pas plus. Certains pays n'utilisaient qu'un seul métal, le plus souvent l'or, pour leurs pièces. Le système monétaire était alors dit mono-métallique. D'autres pays acceptaient des pièces en deux métaux, par exemple des pièces en or pour les grosses valeurs et des petites pièces en argent. Leur système monétaire était alors dit bimétallique.

À l'époque, la valeur des pièces n'était pas égale à la valeur du métal qui la constitue. Il faut distinguer la valeur faciale (marquée sur la pièce) d'un côté et la valeur des métaux qu'elle contient v. Par exemple, supposons que le prix de l'or soit de 7 sesterces par gramme. Prenons une pièce de 40 sesterces, composée de 5 grammes d'or : sa valeur facile est de 40 sesterces, alors que sa valeur métallique vaut 5 grammes * 7 sesterces par gramme = 35 sesterces. La différence est notable. Quand la valeur métallique d'une pièce devient supérieure à sa valeur faciale, il était plus rentable de fondre la pièce pour revendre le métal. Ce fait bien connu des orfèvres a longtemps été utilisé par ceux-ci pour faire quelques menus profits. Cela fonctionne aussi bien sous monométallisme que sous bimétallisme.

La loi de Gresham

[modifier | modifier le wikicode]Fait étrange, les premiers systèmes monétaires étaient majoritairement bimétalliques, le monométallisme ayant progressivement remplacé le bimétallisme quand ce dernier a commencé à montrer des signes de faiblesse, résumés par l'adage, émis par Gresham : "La mauvaise monnaie chasse la bonne". Du fait de la loi de Gresham, une des deux monnaie va disparaître, donnant ultimement un système mono-métallique.

La valeur métallique dépend de la valeur de l'or ou de l'argent, ce qui fait que les pièces en or auront donc une valeur différente des pièces en argent, du fait des prix de l'or et de l'argent. Et le fait est que le prix de l'or et de l'argent change régulièrement, ces deux métaux étant vendus et achetés sur un marché des métaux précieux. La valeur des pièces fluctue donc dans le temps, les pièces en or devant plus ou moins chères que les pièces en argent, selon l'état des prix. Il existe donc une sorte de "taux de change métallique" entre pièces et or et en argent, taux de change qui fluctue chaque jour. Par contre, ce taux de change ne se voit pas dans les valeurs faciales des pièces : si une pièce en argent fait 5 sesterces et une pièce en or 40 en valeurs faciales, alors une pièce d'or vaut toujours 8 pièces en argent, et cela ne changera jamais.

Pour résumer, le "taux de change facial" est fixe, alors que le taux de change métallique varie continuellement. Et cette différence entre les taux de change peut être exploitée par les ménages et orfèvres. Pour cela, les agents peuvent échange leurs pièces en or contre des pièces en argent, ou vice-versa. Ce faisant, ils vont acquérir de l'or et/ou de l'argent au cours légal, au taux de change facial. Puis, ils pourront fondre les pièces et vendre l'or ou l'argent au taux de change métallique. Pour résumer, l'échange de pièces permet d'acquérir de l'or/argent à un prix plus bas que le prix de marché : acheter à un prix inférieur pour revendre au prix normal donne naturellement un gain. Si les deux taux de change sont très différents, une telle opération est rapidement rentable. Et ce phénomène ne touche pas que la vente/revente de monnaie, mais joue aussi pour les achats de biens ou services : les agents vont se débarrasser des pièces sous-évaluées et conserver les pièces surévaluées. Ainsi si une monnaie est surévaluée, celle-ci sera rapidement fondue ou thésaurisée, ce qui fait qu'elle disparaîtra au profit de l'autre monnaie. Cela fait qu'une des deux monnaie devient de plus en plus rare, alors que l'autre devient de plus en plus abondante.

L'étalon-or

[modifier | modifier le wikicode]L'adoption généralisée du monométallisme a été assez lente, mais a fini par se faire avec la victoire de l'or sur l'argent. Ce système perdura assez longtemps, mais fît face rapidement à un défaut : la quantité limitée d'or limitait la création monétaire. Tout l'or du monde ne pouvait pas être utilisé pour fabriquer des pièces, ce qui limitait la quantité de pièces disponibles. Pour résoudre ce problème, les gouvernements ont autorisé l'émission de monnaie-papier, sous la forme de lettres de change, de chèques, de billets et autres. Ceux-ci étaient au départ des instruments pour remplacer les pièces. Tout particulier déposait de l'or à la banque et recevait un billet d'une valeur équivalente, qu'il pouvait utiliser pour les paiements. Ainsi, tout billet était créé en contrepartie d'une quantité d'or équivalente et les banques ne pouvaient émettre plus de billets que leurs réserves d'or ne le permettaient. Du moins, c'est ce que voulait la théorie, mais rien n’empêchait les banques de respecter cette contrainte : certaines banques produisaient plus de billets que prévu, ce qui amenait à des crises bancaires fréquentes. Les ménages qui suspectaient que la banque n'avait pas assez de réserves en or, tentaient de retirer leur argent. Ils convertissaient alors leurs billets en pièces d'or ou en lingots et certains arrivaient quand les caisses de la banque étaient vides : la banque faisait alors faillite.

Pour résoudre ce problème, l'état a alors pris le monopole de la création monétaire, lui seul pouvant créer des billets. Il créa une banque, la banque centrale, seule à pouvoir émettre de la monnaie en échange d'or. Ainsi est né l'étalon-or, un système monétaire où toute monnaie a une contrepartie en or présente dans les caisses de la banque centrale. Sous ce régime, la monnaie était convertible en or (et réciproquement) à un taux fixe, décidé par le gouvernement et gardé stable. Dans de telles conditions, la quantité de monnaie était proportionnelle à la quantité d'or présente dans les caisses des banques centrales et commerciales, le coefficient de proportionnalité étant le taux de change de l'or.

L'inflation sous l'étalon-or

[modifier | modifier le wikicode]

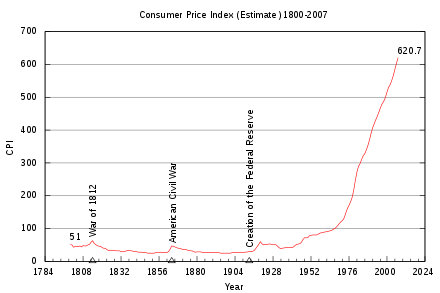

Avec l'étalon-or, la quantité de monnaie est limitée par la quantité d'or minée. La création monétaire dépend alors de l'extraction d'or par les industries minières, mais n'a aucun rapport avec les besoins de l'économie. En conséquence, l'inflation était contrôlée assez facilement : la création monétaire étant frustre, l'inflation qui en découle l'était aussi. Il se trouve que l'inflation, bien que très variable à court-terme, était relativement stable sur le long-terme, si ce n'est nulle. Cependant, l'inflation était beaucoup plus variable sous l'étalon-or, l'économie enchaîna des périodes d'inflation et de déflation assez importantes. Les données historiques montrent que les périodes d'inflation sont aussi fréquentes que les périodes de déflation, inflation et déflation se compensant l'un l'autre : à long-terme l'inflation reste contrôlée.

Il faut cependant noter que la découverte de gisements d'or entraînait une augmentation de la masse monétaire, et donc une forte inflation dans les années ou mois suivants. Ce fût le cas en Espagne, lors de la découverte du nouveau monde et de ses mines d'or, ou aux états-unis suite à la ruée vers l'or californienne de 1848. Ce n'est qu'à la fin de l'étalon-or, dans les années 1950, que la masse monétaire est retombée sous le contrôle des banques centrales. On observe alors une franche remontée des prix et de l'inflation. Des situations d'hyperinflation deviennent possibles, alors qu'elles étaient virtuellement impossibles sous l'étalon-or.

Un système déflationniste

[modifier | modifier le wikicode]L'étalon-or avait cependant un léger défaut : il s'agit d'un système déflationniste. Il faut en effet préciser que l'économie est en croissance, le PIB réel augmentant quelque peu chaque année. Si la vélocité de la monnaie et la masse monétaire sont constantes (ce qui est le cas ici), alors les prix et le PIB réel doivent baisser chaque année. À court-terme, c'est le PIB réel qui est impacté, avec un effet indirect sur le chômage. À plus long-terme, c'est le niveau des prix qui va s'adapter. Dit autrement, la constance de la masse monétaire entraîne une augmentation du chômage et une réduction de la production, suivie par une déflation généralisée. Or, la déflation est la pire chose qui peut arriver à une économie : elle décourage les ménages de consommer et d'investir, elle réduit les salaires (qui baissent en même temps que les prix), etc. Cette déflation avait un effet sur les taux réels des crédits et des investissements.

Une déflation de x% par an faisait que chaque dollar/franc/... était rémunéré à un taux réel de . Cela limitait drastiquement l'investissement, réduisant d'autant la croissance et la production, et ce pour plusieurs raisons. En premier lieu, les agents économiques n'étaient pas vraiment incités à investir dans des entreprises : celles-ci voient leurs profits baisser en même temps que les prix, alors que l'or gardait la même valeur. Les ménages avaient juste à conserver leur argent sur leur "compte courant" pour le faire fructifier : si son taux nominal était bien nul, son taux réel était en réalité positif compte tenu de la baisse des prix. Nul besoin d'investir et de prendre des risques. Ensuite, les forts taux réels défavorisent les personnes endettées, alors qu'elle favorise fortement les créanciers. En conséquence, peu d'entreprises empruntaient pour financer des investissements ou renouveler l'appareil productif. En conséquence, l'investissement dans l'économie productive était découragé.

Une autre conséquence était que les dépressions et récessions étaient bien plus fortes sous ce système. Tel est le cas de la grande dépression de 1929, la plus sévère de l'histoire des états-unis. D’après les études de Friedmann et Schwartz ont clairement montré que le respect de l'étalon-or a empêché les USA d'utiliser une politique monétaire plus accommodante, qui aurait permis de contenir la dépression. Dans les faits, de nombreux pays sont sortis de l'étalon-or suite à cette dépression, et ce sont ceux qui ont pu sortir de la récession le plus rapidement. Pour résumer, les défauts de l'étalon-or sont :

- une déflation structurelle ;

- une limitation de l'investissement ;

- un effet défavorable sur les personnes endettées (donc pauvres) mais favorable aux créanciers (plus riches) ;

- l'impossibilité de toute politique de stabilisation (lutte contre les récessions) par la politique monétaire.

Des taux de change fixes

[modifier | modifier le wikicode]Au niveau international, les échanges entre pays étaient payés directement en or, le plus souvent par l'intermédiaire des banques centrales. Cela faisait que les taux de change entre pays étaient fixes, chaque monnaie étant échangeable avec une autre avec un taux fixe. Par exemple, si 5 francs vaut une once d'or et que 10 dollars valent une once d'or, alors 1 franc = 2 dollars. De plus, ce système garantissait des échanges commerciaux équilibrés entre pays, limitant la balance des paiements (la différence entre exportations et importations, pour rappel). Sous l'étalon-or, celle-ci restait nulle, ou tout du moins très faible. La raison est assez simple à expliquer, un mécanisme automatique permettant de contrôler la balance des paiements. Ce mécanisme a été découvert par Hume, d'où le nom de mécanisme de Hume qui lui a été donné. Voyons celui-ci.

Imaginons qu'un pays enregistre un excédent commercial : il a plus d'exportations que d'importations. Le paiement des exportations va se faire en or, ce qui fait que les encaisses d'or de la banque vont augmenter. Ce faisant, la quantité de monnaie va augmenter, ce qui fera augmenter les prix par le biais de l'équation MV = PY. Cette inflation va dégrader la compétitivité : les ménages et entreprises préfèreront acheter des importations que des produits domestiques devenus plus chers. De plus, l'inflation va entraîner une hausse des taux d'intérêts, ce qui augmentera les flux de capitaux entrants, et donc les importations. Les importations étant favorisées, cela va réduire l'excédent commercial initial, les deux mécanismes se compensant totalement quand la balance commerciale est nulle. On peut réutiliser le même raisonnement, mais dans le cas d'un déficit commercial, le résultat étant le même.

Le système de Bretton-Woods

[modifier | modifier le wikicode]L'étalon-or avait de nombreux défauts, qui ont sonné son glas suite aux deux guerres mondiales. Le financement des dépenses de guerre était une nécessité pour les pays impliqués dans le conflit, mais était contrarié par la fixité de la quantité de monnaie induite par l'étalon-or. L'endettement des états était devenu insoutenable suite aux deux conflits mondiaux, et rembourser la dette de guerre était devenu un défi presque impossible à réaliser, sans compter qu'il fallait reconstruire les pays touchés. Pour résoudre ce problème, de nombreux pays ont abandonné temporairement l'étalon-or pour pouvoir créer de la monnaie à leur guise. Cependant, cela se fit au prix d'une forte inflation, parfois d'une hyperinflation. Mais le mal était fait : l'étalon-or avait déjà été abandonné plusieurs fois par de nombreux pays. Mais l'ambiance était à la paix et à la coopération suit à la fin de la seconde guerre mondiale, et de nombreux pays se coordonnèrent pour créer un nouveau système monétaire international. En 1944, la plupart des pays développés se sont rassemblés dans la conférence de Bretton-woods et sont arrivés à un accord sur le fonctionnement monétaire international. Cet accord entérinait la naissance du FMI et de la banque mondiale, mais aussi celle d'un nouveau système international : le système de Bretton-Woods était né.

Ce système était essentiellement basé sur un système de taux de change fixes entre de nombreux pays. Les pays concernés par l'accord de Bretton-Woods devaient maintenir un taux de change avec le dollar fixe, avec une tolérance de 1%, le dollar étant la seule monnaie à respecter la convertibilité en or. Mais ce système était encore trop proche de l'étalon-or et en héritait des défauts : il limitait la création monétaire, avec un effet nuisible sur la croissance et l'emploi. Il est rapidement apparu que la demande de monnaie ne pouvait pas être garantie par les quantités d'or américaines. Les états-unis ont finalement été obligés d'abandonner la parité entre or et dollar, sous la présidence de Nixon. Le système de Bretton-Woods a été enterré lors des accords de la Jamaïque, qui laissa un système monétaire assez informel basé sur des taux de change flottants (sauf pour quelques pays qui conservent des parités fixes).